4%法則系列一共有四篇文章。本文是4%法則系列的第一篇文章,記得要看完整個系列才決定要不要用4%法則。

4%法則基本背景篇(本文)|4%法則資產配置篇 |4%法則的前設|4%法則必須要注意的幾點

甚麼是4%法則?

4%法則是一條關於退休金的安全提款率的一條法則。如果你每年從退休金總額中提取不多於4%,剩餘的錢拿來進行投資,那麼很大機會這筆退休金會支撐你渡過整個退休生活。

誰在用4%法則?

在FIRE族的世界裏,幾乎沒有人不知道 4%法則。與傳統退休金計算方式不一樣, 4%法則講求存款與投資的配合,而非盲目追求龐大的退休金額。在FIRE族群中,非常多的人都在運用4%法則。雖然4%在FIRE族特別流行,卻也不只是FIRE族會用,很多自己規劃退休的人都會用4%法則。4%法則的原理不難懂,看完這篇文章你就能自己做退休財務計劃了!

必讀精選:30歲前退休? 風麾美國的理財運動FIRE,讓你提早過你想過的生活

4%法則從何而來?4%法則!怎樣的退休金資產配置

如果你對4%法則略有認識,那麼你可能聽過Trinity Study,Trinity Study的題目為《Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable》。這份報告由三位來自Trinity University的教授共同撰寫而成,在世界上廣為流傳,在提及4%法則時,網絡上不少資源也會引述這份報告,因此不少人以為Trinity Study第一份提及4%法則的報告。這份報告在1998年發表,事實上在此之前,就有人曾經提出過4%法則。

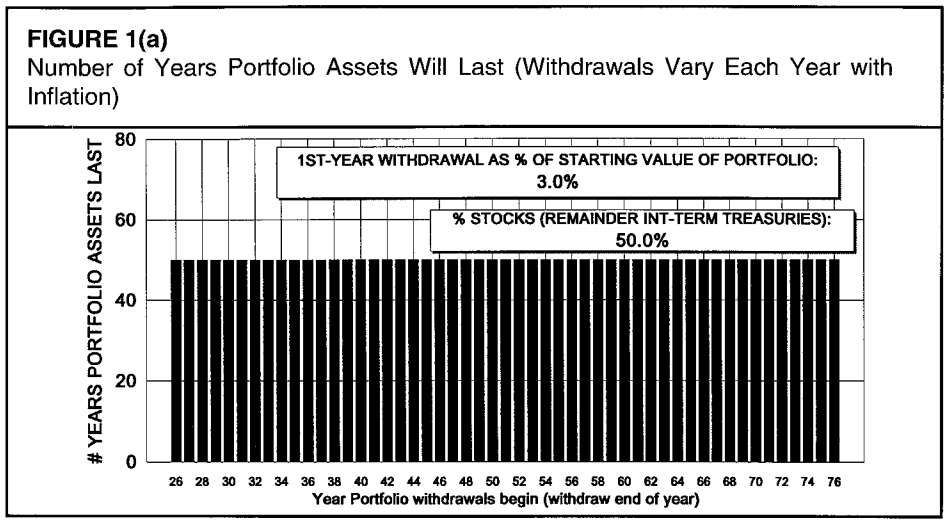

美國財務規劃專家William Bengen在1994年提出了4%法則。在《Determining Withdrawal rates using historical data》一文中,Bengen用過往幾十年的數據說明了為什麼4%的退休金提取率是一個最理想的比例。Bengen認為要提高退休的成功率,我們亦不可以無視歷史上一些重要的經濟事件,如1929年至1933年間的經濟大蕭條。為了測試出提取退休金額的最佳百分比, Bengen用了1926年到1976年作為測試不同退休金提取率的年份背景。雖然說歷史不一定會重複發生,早50年發生的事和下個50年發生的事不可能一樣,但事至今日4%法則仍然對想提早退休的人們有重大的啟示。即使這份研究未必完全適用於現今社會,我們亦可將視作是增加成功率的一份參考文獻。

兩份報告的切入點跟理據細節有些細微的差異,所以本文我將會整合兩篇報告,為大家擷取有用的資料。

怎樣得出4%的退休金提取率?

Bengen在得出4%的結論之前其實比較過不同百分比的成功率。在文中,他舉出了3%提取率、4%提取率、5%提取率、6%提取率在1926年-1976年的實際使用情況。值得注意的一點是,這50年間全球經歷了三次嚴重的經濟衰退,分別是1929年-1933年的經濟大蕭條、1937年-1941年的經濟蕭條和1973年-1974年由石油危機引發的經濟衰退。由於選取的研究年份中曾出現了三次危機,而非風平浪靜,參考價值就更高,因為我們可以看到在經濟衰退下,不同的提取率對退休金組合的影響。

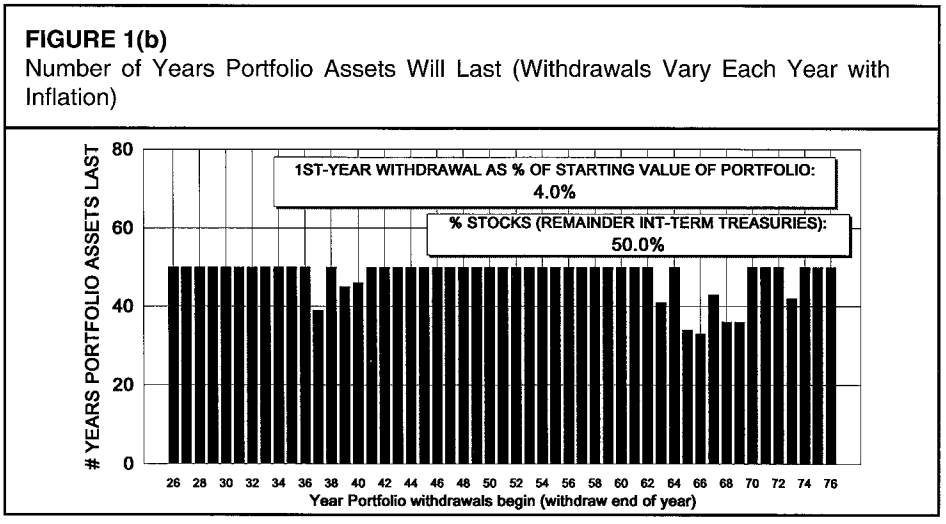

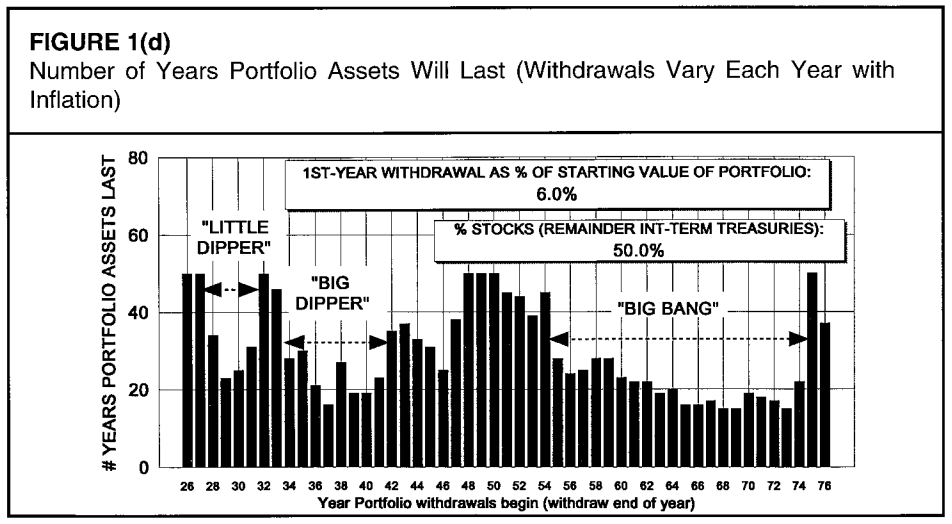

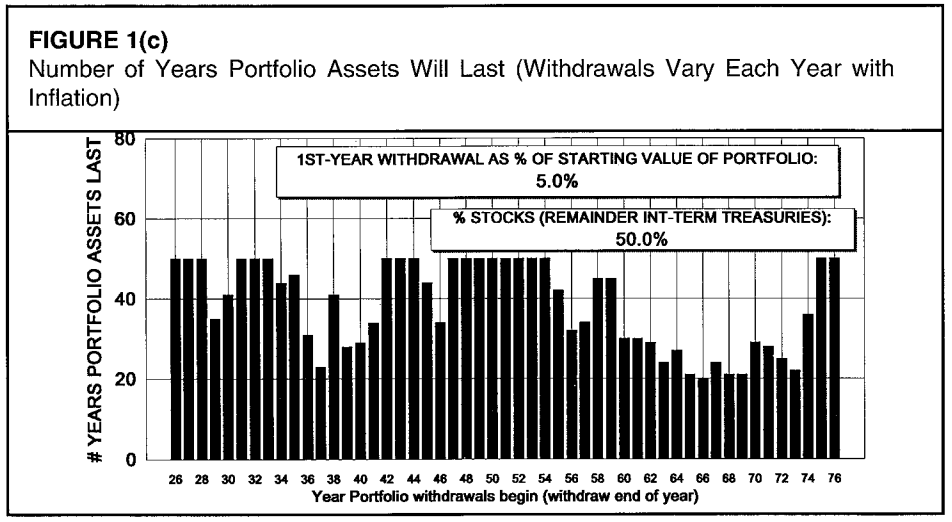

圖1、2、3、4來源:《Determining Withdrawal rates using historical data》

在大家看到的這四張棒形圖中,研究年份為1926年到1976年。X軸表示開始使用退休金的年份;Y軸表示退休金壽命。以1937年舉個例子,小羊在1937年退休,如果他每年提取3%,退休金壽命為50年; 如果他每年提取4%,退休金壽命為39年;如果他每年提取5%,退休金壽命為23年;如果他每年提取6%,退休金壽命為16年。X軸的26指的是1926年,28指的是1928年。

這張圖還有另一個前堤,就是退休金由50%的股票(且當作是S&P 500)及50%的美國中期債券(一年期到十年期)組成,為了讓大家容易消化不同前設對退休金組合的影響,作者分了兩個部份說明提取率和資產配置,下面我們會談到資產配置的影響,大家暫時忽略這個就好。

圖一顯示的是3% 提取率對退休金組合的影響。大家可以看到每一支棒都是一樣長的,就是說你無論在1926年到1976年間的哪一年退休、並採用3%的提取率,都可以用這筆錢過50年的退休生活。圖二的圖就沒有圖一的好看,有一些年份是凹進去的,例如1937年、1939年和1940年,退休金壽命都不足50年。總括而言,在這50年間每年被提取4%的退休金壽命有82%的機會可以撐過50年,有100%的機會可以撐過30年。我們再來看看圖三跟圖四,整個棒形圖感覺沒剛才兩張圖整齊,有不少年份的退休金壽命甚至低於30年。認真看一下圖四,我們就能發現退休金的壽命深受3次經濟大衰退的影響。所以Bengen建議大家採用4%的提取率,這個程度的提取率足夠讓退休時長為30年的朋友們非常放心了。

-1-1024x536.png)

大家只看上面的棒形圖可能有點難比較4個提取率的優劣之處,上圖整理了不同提取率在1926年到1976年50年間的成功機率。3%提取率壽命達30年或以上的有50個年份,成功率為100%;4%提取率壽命達30年或以上的有50個年份,成功率也是100%;5%提取率壽命達30年或以上的有33個年份,成功率為66%; 6%提取率壽命達30年或以上的僅有19個年份,成功率為38%,風險非常大,所以不鼓勵大家使用。

有人會問為甚麼不建議3%呢?愈低的提取率當然是愈安全,但要達到低提取率只有兩個方法:

- 降低支出

- 增加退休金金額

前者意味著退休人士要放棄一定的生活品質,後者意味著要花更長的時間準備退休金。但其實4%的提取率已經很安全,大家可以根據自己的風險承受程度選擇提取率。

必讀精選:財商教室:甚麼?債務竟然分好壞!一文教你分清楚好債跟壞債

退休金規劃示例:教你怎麼使用4%法則

不少人心裏可能有個疑問「不就是每年提取4%嗎?為甚麼要示範?」

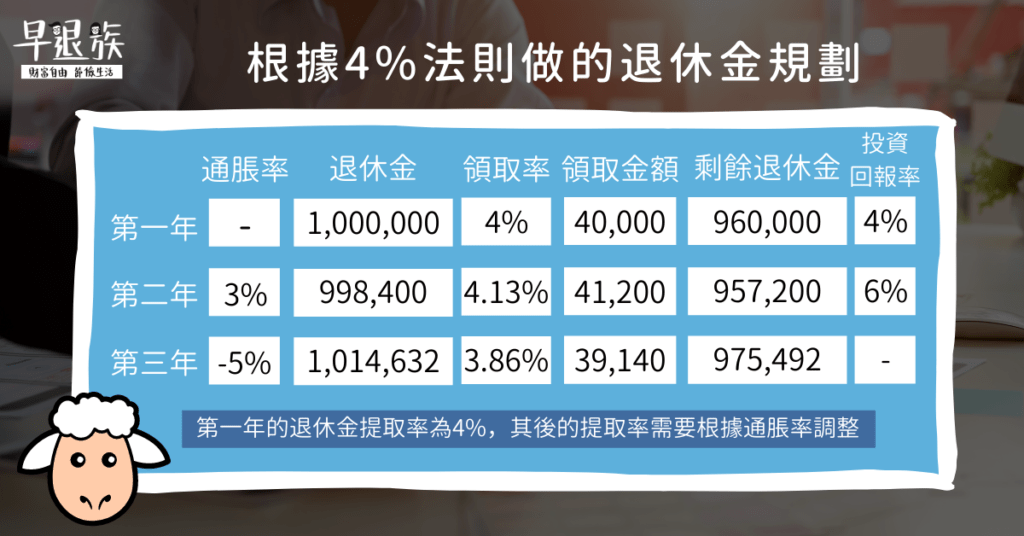

其實4%的退休金提取率只適用於第一年,其後年份的提取率需要根據通脹率調整。第二年的提取率需要根據第一年的提取率及第二年的通脹率作調整;第三年的提取率需要根據第二年的提取率及第三年的通脹率作調整,如此類推。是不是覺得很複雜呢?不用怕,我們將在下圖示範如何根據每年的通脹程度調整提取率。

「提取率需要跟據通脹率調整」這點可能嚇跑了不少算術不好的觀眾,其實這沒有大家想的困難,所涉及到的只是普通的加減乘除。為了讓大家更好理解整個情況,下面我們根據4%法則為小羊做了3年的退休金規劃,讓大家看看在通脹率不停改變的年份,小羊可以從100萬的退休金總額裏提取多少,給大家參考一下。注意!圖中的數據是虛構的哦。

領取金額 = 上一個年度領取的金額 X ( 1 + 通脹率)

第一年

小羊的退休金為$1,000,000 ,根據4%法則,第一年他可以領取退休金總額的4%,即是$40,000,提取後退休金總額減少至$960,000。

第二年

第一年小羊的投資組合達到4%的回報,所以第二年退休金總額增加至$998,400,上文提到從第二年起就需要根據通脹調整提取率。第二年的通脹率為3%,小羊可以領取$40000 x (1+3%)),即是$41,200,提取後退休金總額減少至$957,200。

第三年

第二年小羊的投資組合達到6%的回報,所以第二年退休金總額增加至$1,014,632,第三年的通脹率為-5%,小羊就可以領取 $41,200 x (1+(-5%)),即是$39,140,如此類推。

敏銳的大家可能會發現除了第一年之外,4%根本沒有出場的地方。對的,不只是4%,連提取率這個概念也變得不重要。大家只需要記住去年的提取金額以及通脹率就可以算出下一次的提領金額。

看到這個例子,有沒有感受到4%法則的魅力?正確地使用4%法則,退休金在某些年份(第三年年初)竟然比剛開始還多。當然,這個只是假設,並不是每個人都能做到一樣的投資回報。決定要使用4%法則前,請看一看4%法則為甚麼成立和幾個前設。

-1024x536.png)